R的极客理想系列文章,涵盖了R的思想,使用,工具,创新等的一系列要点,以我个人的学习和体验去诠释R的强大。

R语言作为统计学一门语言,一直在小众领域闪耀着光芒。直到大数据的爆发,R语言变成了一门炙手可热的数据分析的利器。随着越来越多的工程背景的人的加入,R语言的社区在迅速扩大成长。现在已不仅仅是统计领域,教育,银行,电商,互联网….都在使用R语言。

要成为有理想的极客,我们不能停留在语法上,要掌握牢固的数学,概率,统计知识,同时还要有创新精神,把R语言发挥到各个领域。让我们一起动起来吧,开始R的极客理想。

关于作者:

- 张丹(Conan), 程序员Java,R,Javascript

- weibo:@Conan_Z

- blog: http://blog.fens.me

- email: bsspirit@gmail.com

转载请注明出处:

http://blog.fens.me/r-book3/

前言

终于等到R的极客理想系列,第三本《R的极客理想-量化投资篇》一书出版了。写书不仅是一个漫长的过程,更是知识的浓缩和再精华的过程;写书不仅把自己会的东西记录下来,还要站在读者的角度,让其他人也能看得懂;写书不同于写博客,不仅要保证超过5遍以上的审阅,还要遵守出版的各种规则,包括格式、文字、目录、图片,公式,代码,引用….

写书不是一件容易的事情,这是R的极客理想系列最后一本图书。希望更多的朋友都能静心下来,写本自己的书。尊重知识,就是尊重你的未来。

目录

- 写书体验

- 为什么要写这本书

- 读者对象

- 如何阅读本书

- 致谢

1. 写书体验

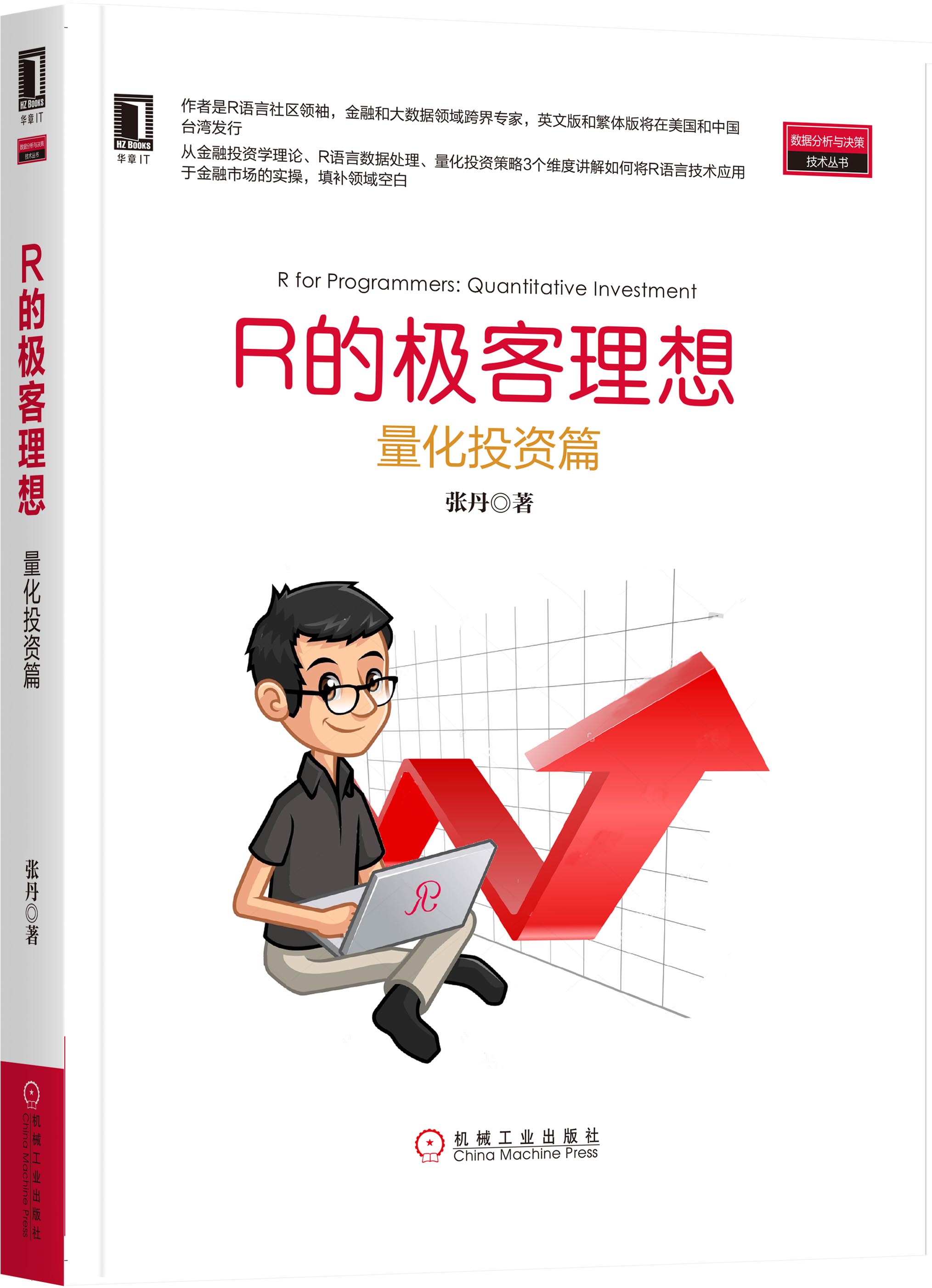

本书是我写的“R的极客理想”系列丛书的第三本,是R语言与金融量化投资领域结合的一本书,本书的主要写作目标就是把R语言的技术和实际的金融量化案例结合起来,让读者能切身的体会把知识变成真正的生产力。

本书撰写花了很长的时间才得以完成,因本书涉猎广泛,包括了大量地跨学科的知识,用通俗易懂的语言描述出来,并让读者更容易地理解并非易事,以致于我自己在写作过程中,有过数次想放弃的冲动。这本书最终完成,都源于每次看到读者在我博客中的留言,看到大家的对于知识的期待和对于我本人的鼓励,这些都是我把这项艰苦的事业完成,源源不断的动力和鞭策。有的同学开玩笑地留言说,“集齐全套图书,就可以召唤神龙了”。我真的非常感谢读者,对于图书的高度肯定和对我不断的支持。

在本书的写作过程中,我经历了一次创业的洗礼,体验了人生的大起和大落,这段特殊的经历也让我有了新目标和方向。每当我回忆整个的创业过程,都觉得自己太年轻了。光有满腔的热情和技术,只能让我把事情做起来,但是经验和阅历的不足,不能支撑我成为一个成功的创业者。天时,地利,人和,缺一不可。

图书介绍的网站http://fens.me/book,介绍了本书的基本情况,包括序、前方、目录、勘误、代码、试读、封面、交流等几个方面内容,读者有任何问题,都可以在网站中留言,并得到我的回复。同时,可以加QQ群:383275651,和更多的网友进行交流。网站还有视频专区(http://fens.me/video),提供我录制的各种视频课程,包括 R, Nodejs, Hadoop, 金融量化投资 等,视频收入仅用于网站的运营成本。

前两本上市后不仅再国内取得了不俗的成绩,获得了良好的口碑,而且英文版被美国知名的出版集团CRC引进,在北美市场也获得了读者的热捧,本书的英文版和繁体版随后也会在美国和中国台湾发行。

最后附上购买链接,各大网站都能买到,建议先去比比价:互动出版社,京东,当当,亚马逊

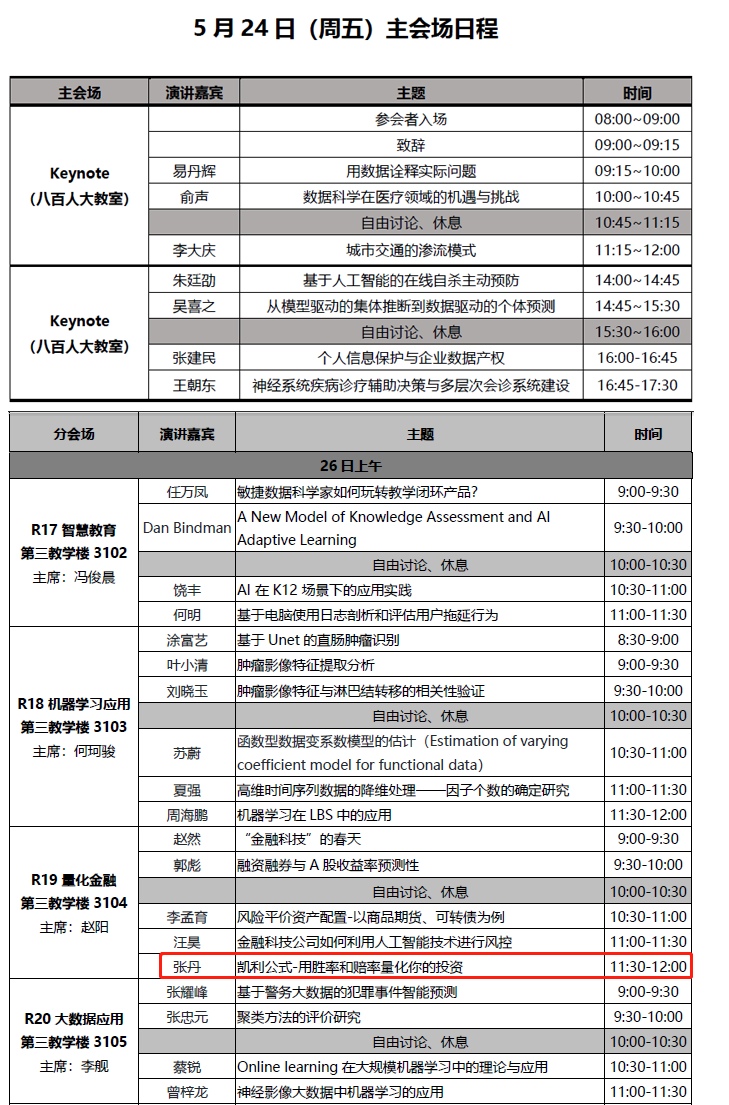

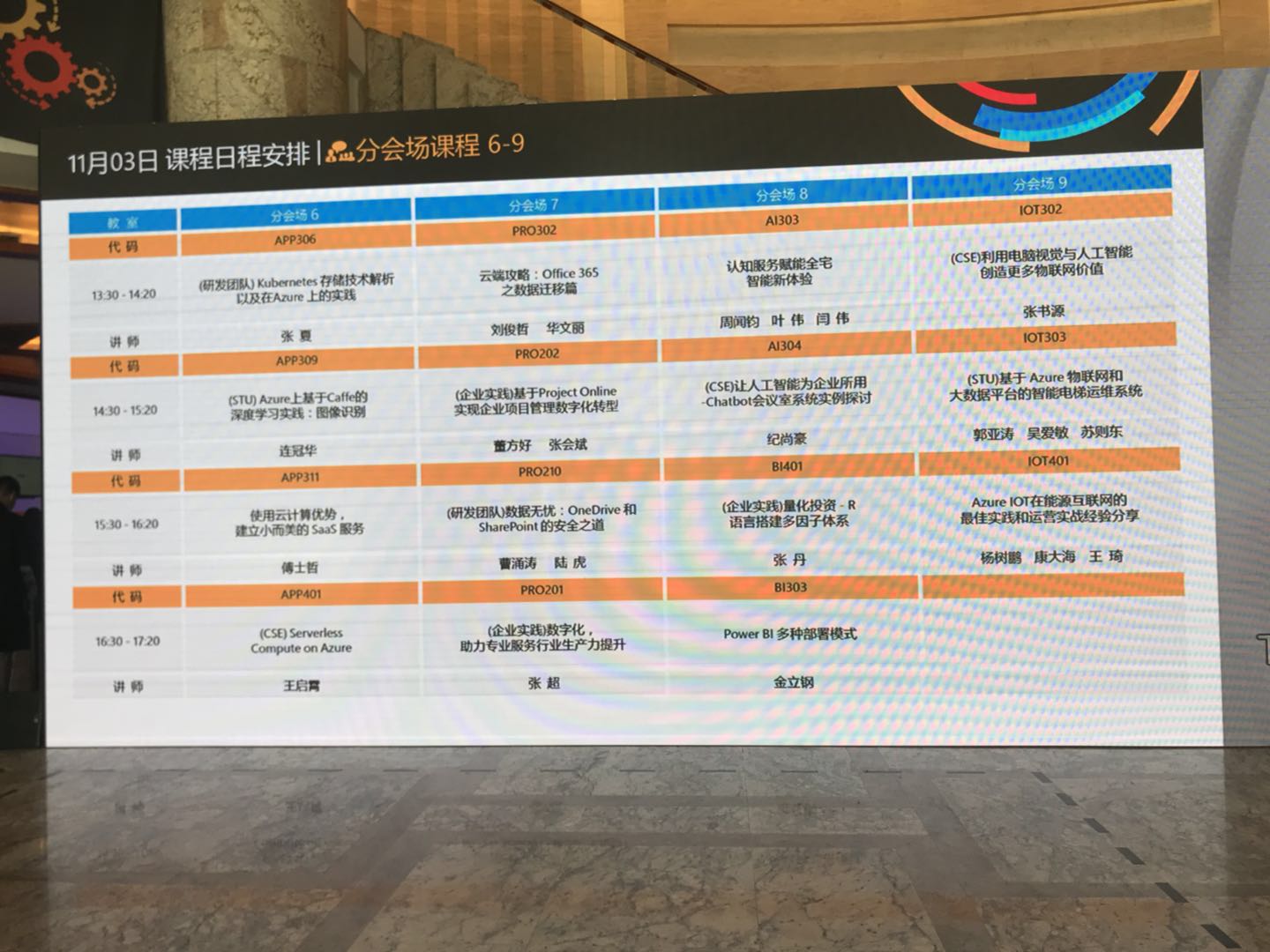

当然,如果你需要一本签名的书,可以联系我订购,但是成本有点高,图书原价+货到付款;也可以带着书,到各种我参加的分享会来找我,我每年有不少的分享活动

2. 为什么要写这本书

本书撰写的一个主要思路是从IT人的角度,通过技术来切入金融市场,进行量化投资。发挥IT人的专注学习、乐于分享的精神,借助互联网快速传播知识,打破传统的金融壁垒。发挥“极客”的创造力,让知识变成生产力,让更多的有理想的IT人,能够有机会进入金融行业,推动金融行业的改革和创新。

但这不是一本简单易懂的书,因为量化投资是跨学科的领域。你需要有多学科的知识储备,才能胜任量化投资的工作。而本书所涉及的相关的内容,可能需要多本书籍的相关知识支撑才能描述完成。

阅读本书,不但需要你有R语言的使用经验,更需要有对金融市场知识的理解。本书主要介绍了三部分内容,涵盖金融市场,统计知识和IT技术。

- 金融市场,包括了中国的金融二级市场环境的介绍、交易工具的使用、金融产品的交易规则、国内机构投研思路、策略和回测、基金会计等金融行业的基础知识。

- 统计知识,包括了时间序列、一元线性回归、多元线性回归、自回归等统计和计量的模型算法。

- IT技术,就是R语言相关的编程技术,金融量化程序包的使用,金融数据处理,金融数据模型的构建,量化策略的实现思路,R语言代码的编写等。

同时,本书使用了很多的真实案例,以中国实际的金融市场为背景,你会感觉到市场所带来的波动,国家宏观政策对于市场的影响,散户思维与专业投资者的差异,量化思路与主观思路对于市场的不同理解。

本书是我在实际投资研究中的总结,从金融理论模型,到市场特征检验,再到数学公式,R语言建模,再到历史数据回测,会计资产核算,最后进行实盘交易。通过R语言,可以很简单地实现我们脑子中的一个投资想法。类似的投资想法其实谁都有,利用IT人的技术优势,可以真正地与实际操作结合起来。

本书所涉及的金融产品,包括了股票、期货、债券、基金、现金管理等,跨越多个金融市场多种金融标的物。交易模型和交易策略,有基于市场技术指标的量价策略,有基于统计理论的套利策略,有基于金融产品规则的事件性策略;有针对全市场扫描的选股策略,也有高频交易的择时策略。相信本书,会另你感受到金融市场的魅力,以及技术优势能给我们带来的价值。

要想深入理解本书的每一篇的内容,可能你需要像我一样,不仅有技术的积累,还要真正地去金融市场做做交易,多和行业内的人进行沟通,不断地学习和思考。

让IT技术,提高金融的效率。

传统的交易员,都是凭借多年的交易训练,人工的每日盯盘,观察市场的变化。一个好的交易员,可以同时观测几个金融市场的几十个交易品种。随着金融产品的发展,股票市场已经达到3000多只股票,债券市场达到3000多只债券,公墓基金市场达到了6000多只基金,还有多种的金融衍生品,大量金融产品的发展,已经不是能依靠个人之力去消化和分析了。

通过计算机在全市场进行扫面,发现不合理的定价和交易机会,可以极大的提高交易员效率。一种理想化的设计,让程序来为我们交易赚钱,我们就可以去做自己喜欢的事情了。让技术变现,解放我们的生活。

本书中的原创观点和方法,都是基于理论研究在实践中的经验所得。实际上,长久以来我也在找这样的一本书,能够把书本上的理论模型与实际业务相结合,但并没有找到,或者并没有符合中国市场的实际案例应用,所以只能自己动手写一本。本书也有点像是自己的笔记,我也会经常翻翻,让自己的头脑始终保持清晰思路。

3. 读者对象

本书适合以下所有R语言工作者:

- R语言的学习者和使用者(必读)

- 金融宽客(Quant)(必读)

- 计算机背景的金融量化爱好者(必读)

- 数据分析背景的金融方向数据科学家(必读)

- 统计背景的金融科研工作者

- 金融行业从业者,券商研究员、分析师、基金经理

- 回归中国市场的海外金融量化从业人员

- 金融、统计、数据科学专业的学生

4. 如何阅读本书

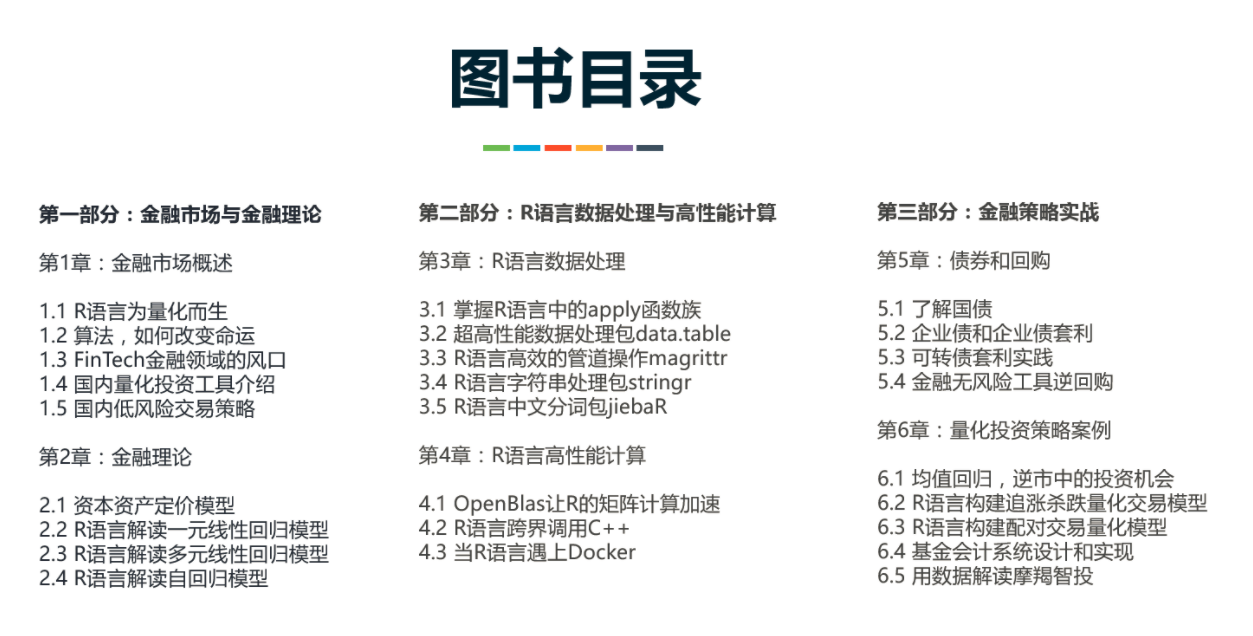

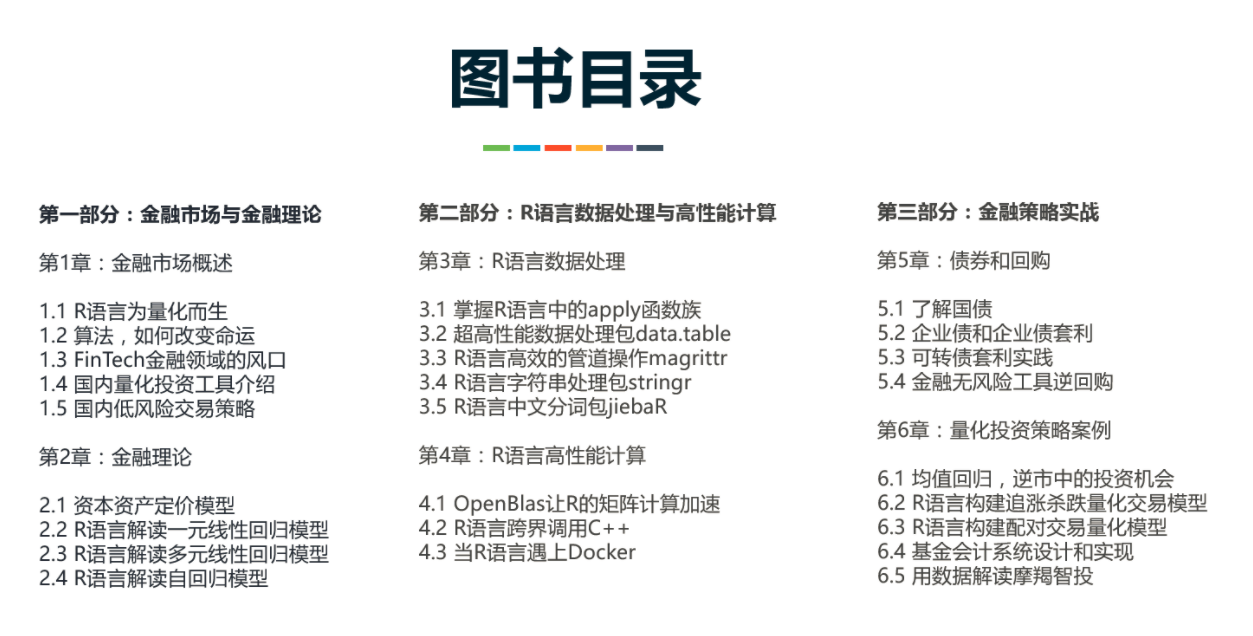

本书分为三个部分,六个章节,每一个章节都是一块大的知识体系。

- 第一部分是金融市场与金融理论(第1~2章),从了解金融开始,建立对金融认识的基本思路。

- 第二部分是R语言数据处理与高性能计算(第3~4章),详细介绍了R语言进行数据处理的必备工具和使用方法。

- 第三部分是金融策略实战(第5~6章),结合R语言技术和金融知识,解决金融量化领域的实际问题。

第一章,金融市场概述,为全书开篇,主要介绍了如何R语言做量化投资的思路和方法。量化投资是跨学科知识结合的一个方向,包括了R语言的技术层面的知识,基础学科的应用和金融市场的情况。R语言社区提供丰富的金融工具包,可以让我们快速构建量化投资的体系结构。本章内容以我个人的从业体会,从数据的角度观察中国的金融市场,发现机会,找到风口。

第二章,金融理论,主要介绍了金融经典理论模型和R语言的实现方法。用R语言深度解读,投资学理论和统计学理论在实际金融市场中的应用,包括4个基础理论模型,资本资产定价模型、一元回归性线模型、多元回归线性模型、自回归模型,希望这些基础理论模型可以帮助读者,找到理解金融市场的方法。

第三章,R语言数据处理。以R语言数据处理技术为核心,介绍了如何用R语言进行各种类型数据的处理方法,包括标准的结构化数据集的处理和字符数据集的处理,同时深入浅出地介绍了R语言数据处理方式,包括循环、分组、合并、管道、分词等的常用数据处理操作。

第四章,R语言高性能计算。R语言的性能问题一直是被大家所关心的,R本身有很多解决方案来提高性能,但由于R语言内核的单线程设计,让R本身的解决方案有飞跃式的性能提升是困难的。本章将介绍通过3种外部技术,来让R语言的性能达到生产环境的要求。

第五章,债券和回购。金融市场很大,不仅有股票,更大市场是债券。本章重点介绍了如何用R语言去进行债券分析,做一些债券投资和套利。低风险的债券投资,说不定是我们投资理财更好的选择。

第六章,量化投资策略案例。本章全部是综合的案例,从金融市场开始研究,到数学公式,R语言建模,历史数据回测,最后找到投资机会,是一套完整的从理论到实践的学习方法。祝大家在金融市场中玩的开心!

本书有很多综合运用的知识,在您阅读本书的时候,建议读者顺序阅读全部的章节。本书的一些技术实现,用到了我前两本书介绍的知识点,《R的极客理想-高级开发篇》和《R的极客理想-工具篇》,建议读者一起阅读。

5. 致谢

感谢在我最失意的时候,帮助我度过难关的朋友,北京千庄智金科技有限责任公司总经理张颂,量子金服CEO刘亚非,民生银行同事许斌。 感谢所有R语言的读者,以及社区的各位朋友,让我们通过R语言认识,并一起把知识进行传播。 感谢天善智能社区CEO梁勇,为本书提供赞助和推广。同时,感谢台湾銓智金融科技合伙人陈琪龙博士,复旦大学黄达教授,为本书写推荐序。感谢机械工业出版社华章公司的主编 杨福川 和编辑 李艺,帮助我审阅全部章节,让本书得以出版。

特别感谢我的爱人一直在鼓励我,最终让我走出了失意的阴影。感谢我的爸爸、妈妈,感谢你们对我工作上的支持和生活上的照顾!小宝宝,也在今年出生。

谨以此书献给我最亲爱的家人以及众多R语言爱好者们!祝大家阅读愉快,欢迎交流。

转载请注明出处:

http://blog.fens.me/r-book3/